在写作本文的时候,我必须承认讨论市场崩盘/萧条/熊市是一个非常尴尬

而且是十分吃力不讨好的话题。

这点我们大a股的“明星分析师”李大霄估计比谁都看得透。

那就是吹牛市,散户机构市场都有得赚钱。

分析师也可以到处路演,宣传所谓的“新周期”卖报告数据观念来挣大钱。

然而说什么市场崩盘,一来缺乏好的对冲工具,再者一般的小散不要说对冲了,连做空的定义也不一定认识。机构又受到政府的强力监管和控制,因此不能够大仓位的“对冲”。

所以几乎没有人能在熊市里赚到钱。

因此现在造就了一种情况,无论经济基本面如何,事实如何,只要拿着显微镜,就能够挑中少数一些还可以的数字,东拼西凑地强行成为一个新的逻辑,鼓吹牛市再来。

这样金融机构,分析师,无论买方卖方,都能挣到钱。

因为以上的原因,对于熊市/市场崩盘的研究远远不足,这也不得不说是一种遗憾。

毕竟研究伤疤,黑历史,不是讨人喜欢的工作。

毕竟谁都不喜欢认错,谁也都不喜欢背锅。

因此熊市是一个令金融界为之丧胆的一个话题。

一般机构分析师只要擅自下调企业的投资评级,那基本等于得罪这家企业。

从而断送了和这家企业未来合作的可能,甚至被炒鱿鱼。

这也是为什么空头基本上来自于对冲基金,因为这些对冲基金经理有自己的投资者。

不依靠他人,甚至是企业存活,因此可以肆意唱空。

某种层度上也让各家上市企业咬牙启齿,恨不得抹黑对冲基金。

所以说到底,都是利益冲突的问题,老铁们,永远记住,屁股决定脑袋,利益决定敌友。

这篇文章的目的在于深入探究熔断机制,以及了解熊市的相似性以及历史。

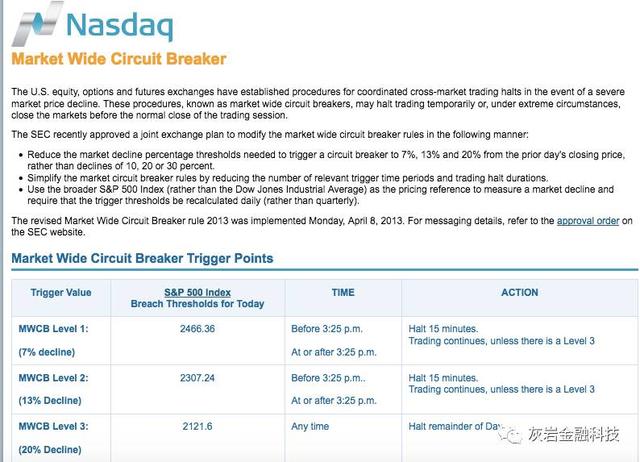

从上图来说,基本上熔断机制(circuit breakers)分为三档:7%/13%/20%

在美国标普里,一旦当日下跌超过这几个比例,就会暂停交易。

而这么做的目的,在于防止市场发生“踩踏事件”,从而使得股市发生崩盘。

股票上涨的时候,总是好事多磨,回调几次才奋力往上走。

当股票下跌的时候,总是波涛汹涌,根本拦不住。

也正是因为股票市场具有这样的特性,我们可以看到熔断机制,是用来防止市场由于过分“恐惧”而导致资产价格波动出现异常的举措,而这一举措,和所谓的“涨停板”和“跌停板”是十分相似的。

什么是熔断机制?

涨跌停板、熔断机制、保证金和平仓预警等机制的构建,是遏制期货交易异常波动行之有效的武器。熔断机制(Circuit Breaker)是指对某一合约在达到涨跌停板之前,设置一个熔断价格,使合约买卖报价在一段时间内只能在这一价格范围内交易。设置熔断机制的目的是让投资者在价格发生突然变化的时候有一个冷静期,防止作出过度反应。

据不完全统计,世界各国交易都有熔断制度,除中国外,法国、日本、芬兰、澳大利亚、印度、马来西亚等国都有触发熔断的限制,其中幅度较大的有菲律宾,涨跌幅限制为前一日股价的40%,较小的则有埃及,这一数字仅为5%。

由于各证券市场、各投资品种的特征不同,其所使用的熔断机制也各有特点。美国采用的熔断机制主要为“熔而断”形式。以S&P500指数为例,当S&P500指数较前一天收盘点位下跌7%、13%时,全美证券市场交易将暂停15分钟;当S&P500指数较前一天收盘点位下跌20%时,当天交易停止。美国现行熔断机制的诞生可追溯至1987年10月19日的全球股市暴跌事件,当天也被称作“黑色星期一”,道琼斯指数下跌22.61%。

日本、韩国和欧洲主流股指期货普遍使用“一级熔断”机制,即所谓“熔即断”的机制,不过由于门槛设置较高,至今各国很少触及熔断点。中国股市目前没有建立熔断机制,但实行个股涨跌幅限制,沪深交易所股票(除ST股票外)实行10%涨跌幅限制,有分析人士称,这在一定程度上已经可以防止市场暴涨暴跌。

熔断机制有什么作用?

熔断制度的作用主要表现在如下几个方面:

1:预警提示作用

当触发熔断机制是,其实是给市场一个强烈的信号,表示市场正在经历极端单边行情,使他们都意识到后面的交易将是一种什么状态,并采取相应的防范措施,从而使交易风险不会在无任何征兆的情况下突然发生。

2:赢得时间

为控制交易风险赢得思考时间和操作时间。由于在市场波动达到达熔断点时,会有一段时间暂停交易,这足以让交易者有充裕的时间考虑风险管理的办法和在恢复交易之后将体现自己操作意愿的交易指令下达到交易所内供计算主机撮合成交。

3:消除流动性下降

由于大量的买盘(或卖盘)的堵塞会延迟行情的正常显示,从而产生陈旧性价格,这时人们所看到的价格实际上是上一个时刻的价格,按此价格申报交易必不能成交;不成交指令不断地大量进入交易系统将造成更严重的交易堵塞,使数据的显示更加滞后。有了熔断期,可以消除交易系统的指令堵塞现象,消除陈旧性价格,保证交易的畅通。

4:提供保障

为逐步化解交易风险提供了制度上的保障。当异常波动的极端行情出现时,没有熔断机制的市场会横冲直撞,通常情况下需要数月甚至一年的波幅在顷刻之间完成,这会打作错方向的交易者一个措手不及,一倍甚至数倍于交易保证金的账户被迅速打穿,这将增加结算难度和带来数不清的纠纷。

其实这样的熔断机制,对于全自动的计算机交易程序,比较有良好的抵御能力。

然而面对投资者对于经济现状彻底失去信心,用脚投票,疯狂抛售的行为,熔断机制的作用并不大。

这也是为何恐惧总是溢价,从而被高估的原因(FAIR IS OVERPRICED)

也正因为如此,恐惧使得投资人做出非理性的行为,造成市场风险飙升,最后导致大崩盘的局面。

|

在熔断制下,做空期指的一方用极小的成本(从成交量上看出),以极快的速度将指数打低至熔断停盘,从中获取做空期指的暴利,而且不用担心多方力量的反攻,因为多方已经被熔断机制锁死,无任何反攻的可能。 在熔断机制下,股市轻松的,可以很方便的,以极小的成本就变成了某些势力把玩在手中的玩物,可以随意做空或做多,成本极低,且不用担心会有对手,因为对手被制度死死锁住。 在熔断机制下,做空期指的一方客观上具备了改变牛市的能力,而这种能力却是利用了熔断制度获得的。 在以往的10%涨跌制度下,当触及涨跌板后,反方力量可以随后反攻,就是我们见到的打开涨跌停板 但是现在不能了,反方力量被锁死,不要说反攻的能力,就连反攻的机会都不复存在了。 |